Уплата налога на доходы физического лица в Таиланде в 2017 году

С января 2017 года вступил в силу Закон о внесении изменений в Налоговый кодекс Таиланда (№44). Давайте рассмотрим, как в этом году изменилось законодательство касательно уплаты налога с доходов физических лиц

Александра Агапитова

Директор по развитию консалтингового агентства InvestEast.

Подходит к концу 2017 отчетный год, и до конца марта следующего года каждый налогоплательщик должен отчитаться о своих доходах, уплатить налоги, а возможно — получить деньги от налоговой инспекции. Рассмотрим изменения законодательства, которые касаются уплаты налога с доходов физических лиц в этом году.

С января 2017 года вступил в силу Закон о внесении изменений в Налоговый кодекс Таиланда 2560 (№44), который в очередной раз улучшил положение налогоплательщиков.

Напоминаю, что налог на доходы физического лица рассчитывается по формуле:

НДФЛ = (доход – вычет – скидка) × ставка налога

или

НДФЛ = налогооблагаемый доход × ставка налога

Доход (для расчета налога на зарплату)

Для трудоустроенного иностранца — гражданина РФ минимальная заработная плата составляет 35 000 батов в месяц, или 420 000 батов в год.

Вычет (deduction)

Статья 42 Bis Налогового кодекса Таиланда предусматривает стандартный вычет из совокупного годового дохода, полученного как зарплата или вознаграждение за выполнение работы. До 2017 года вычет составлял 40% дохода, но не более 60 000 батов, с 2017 года — 50% дохода, но не более 100 000 батов.

Скидка (allowance)

Согласно статье 47 Налогового кодекса из совокупного дохода с целью уменьшения налоговой базы также вычитается скидка. С 2017 года она составляет 60 000 батов, ранее же была 30 000 батов.

Налогооблагаемый доход

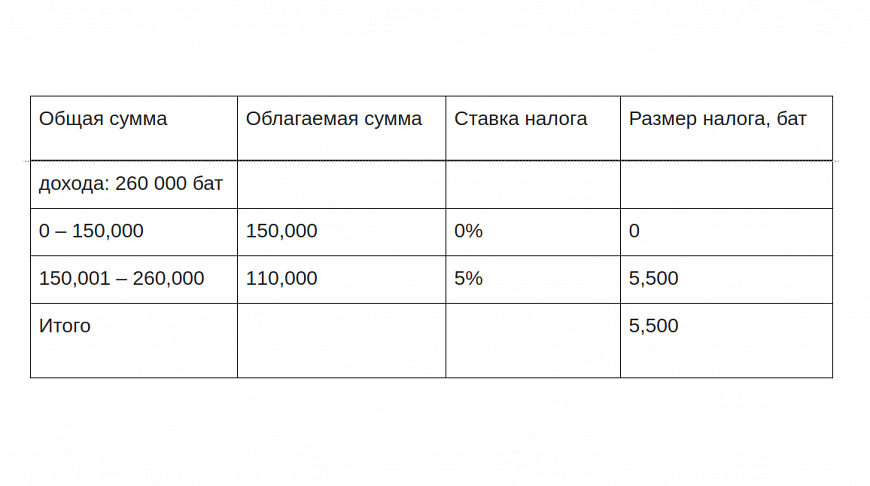

420 000 батов – 100 000 батов – 60 000 батов = 260 000 батов.

Ставка налога

C 2017 года действует такая налоговая сетка.

Доход в батах и ставка налога в 2017 году:

- 0 – 150 000 — 0%

- 150 001 – 300 000 — 5%

- 300 001 – 500 000 — 10%

- 500 001 – 750 000 — 15%

- 750 001 – 1 000 000 — 20%

- 1 000 001 – 2 000 000 — 25%

- 2 000 001 – 5 000 000 — 30%

- 5 000 001 и более — 35%

По сравнению с предыдущим годом изменился размер последнего порога. Раньше по ставке 35% облагался доход более 4 млн батов, сейчас — более 5 млн.

Расчет налога

Налог на зарплату уплачивается ежемесячно до 7 числа месяца, следующего за отчетным. Таким образом, сумма, подлежащая уплате каждый месяц, составит 5500 батов: 12 × 458 батов.

Налоговое возмещение

Поскольку изменения вносились «задним числом», то есть уже после начала отчетного года, уплата налога в 2017-м проходила по старым правилам и сумма для уплаты составляла 875 батов в месяц. Таким образом, иностранцы уплатят 10 500 батов вместо 5500, а переплата в 5000 батов будет возвращена им по завершении отчетного года.

Доходы помимо зарплаты

Если вы получаете иные доходы, нежели заработная плата, отчитаться о них и уплатить налог необходимо до конца марта следующего года. Если налогооблагаемый доход составляет более 120 000 батов, сумма налога должна быть не менее 0,5% от этой цифры.

Подавать ежегодный отчет придется, если совокупный доход за предыдущий год составит 120 000 батов и более, а при наличии супруга/супруги — 220 000 батов и более. При меньшем доходе подавать отчет в налоговую инспекцию не обязательно.

Источник: legalpattaya.blogspot.pe.

-

Таиланд настроен против нелицензировавнных криптоплатформ

-

Таиланд вступает в низкий туристический сезон: индустрия сталкивается с проблемами после Сонгкрана, надежды возлагаются на китайских туристов

-

Француз арестован в баре на острове Пханган по подозрению в продаже экстази и кокаина туристам

-

Эксперт Алчеева: Таиланд лидирует по числу происшествий с участием россиян

-

Туроператоры: спрос на оздоровительные туры в Таиланд вырос на 20%

-

Аэропорт Дон Муанг вошел в десятку лучших терминалов бюджетных авиакомпаний в мире